الشرق الأقصى يفقد جاذبيته: ماذا يحدث للاستثمار الأجنبي في الصين؟

اقتصاد- English

- 日本語

- 简体字

- 繁體字

- Français

- Español

- العربية

- Русский

السقوط الحر

في فبراير/شباط 2024، أفادت تقارير بأن الاستثمارات الأجنبية المباشرة في الصين انخفضت بنسبة تزيد عن 80% على أساس سنوي في عام 2023، وهو انخفاض سنوي لم نشهده منذ 30 عاما. وكانت الأسباب التي ساقها المسؤولون عن هذا الانخفاض هي حالة عدم اليقين الاقتصادي الناجمة عن تباطؤ سوق العقارات، والقلق الناجم عن الصراع بين الولايات المتحدة والصين، والصدمة النفسية الناجمة عن تعزيز الصين لقانون مكافحة التجسس.

ومع ذلك، فقد أفادت وزارة التجارة الصينية بأن الاستثمارات الأجنبية المباشرة التي تم تحقيقها (المستخدمة) بلغت 1.13 تريليون يوان (حوالي 158 مليار دولار) في عام 2023، بانخفاض نسبته 8.0% على أساس سنوي، وهو فرق كبير عن الانخفاض البالغ 80% المُبلغ عنه أعلاه.

يرجع هذا إلى أنهما نوعان مختلفان من الإحصاءات. الانخفاض بنسبة 80% هو رقم صافٍ مشتق من موازنة التدفقات الداخلية والخارجية لميزان المدفوعات المبلغ عنها من قبل إدارة الدولة للنقد الأجنبي. يتضمن هذا الإحصاء تحويلات الأموال والمعاملات المالية الأخرى. في المقابل، فإن الانخفاض بنسبة 8% هو رقم إجمالي للاستثمارات الأجنبية المباشرة الجديدة المعتمدة والمستخدمة.

يحلل ناؤكي تسوكيؤكا، كبير الاقتصاديين في أبحاث وتقنيات ميزوهو والمتخصص في الاقتصاد الصيني، الانخفاض بنسبة 80% في ميزان المدفوعات الصيني ويؤكد أن هذا لا يمكن تفسيره بانخفاض بسيط في استثمارات الشركات الأجنبية. في تقرير صدر في فبراير/ شباط 2024، قدم أسبابًا أخرى محتملة.

أولاً، هناك اتجاه متزايد بين الشركات التابعة للشركات الأجنبية في الصين لسداد القروض المقومة بالعملات الأجنبية التي حصلت عليها من الشركات الأم الأجنبية مقدمًا. بالنظر إلى الركود في الاقتصاد الصيني، فقد انخفض اليوان الصيني بأكثر من 5% مقابل الدولار الأمريكي من أبريل إلى أكتوبر 2023. وخوفًا من زيادة عبء السداد، تقوم العديد من الشركات التابعة الصينية بسداد مثل هذه القروض مقدمًا. ويقدر تسوكيوكا أن هذا العامل وحده يمكن أن يفسر حوالي 30% من الانخفاض في الاستثمارات الأجنبية المباشرة.

ومن بين العوامل المساهمة الأخرى انخفاض عدد الشركات الصينية التي تدرج أسهمها في البورصات الأجنبية. وفي ضوء الانخفاض الأخير في عدد الشركات الناشئة الصينية التي تختار الإدراج في الخارج، فمن المحتمل أن تكون التحويلات المالية إلى الشركات الرئيسية في الصين، والتي تم جمعها من خلال إدراج الأسهم في الخارج، قد انخفضت أيضًا.

انخفاض عائد الاستثمارات من خلال هونغ كونغ

وبالإضافة إلى العاملين اللذين ذكرهما تسوكيؤكا، فمن المرجح أن تساهم عوامل أخرى في انخفاض الاستثمار الأجنبي المباشر.

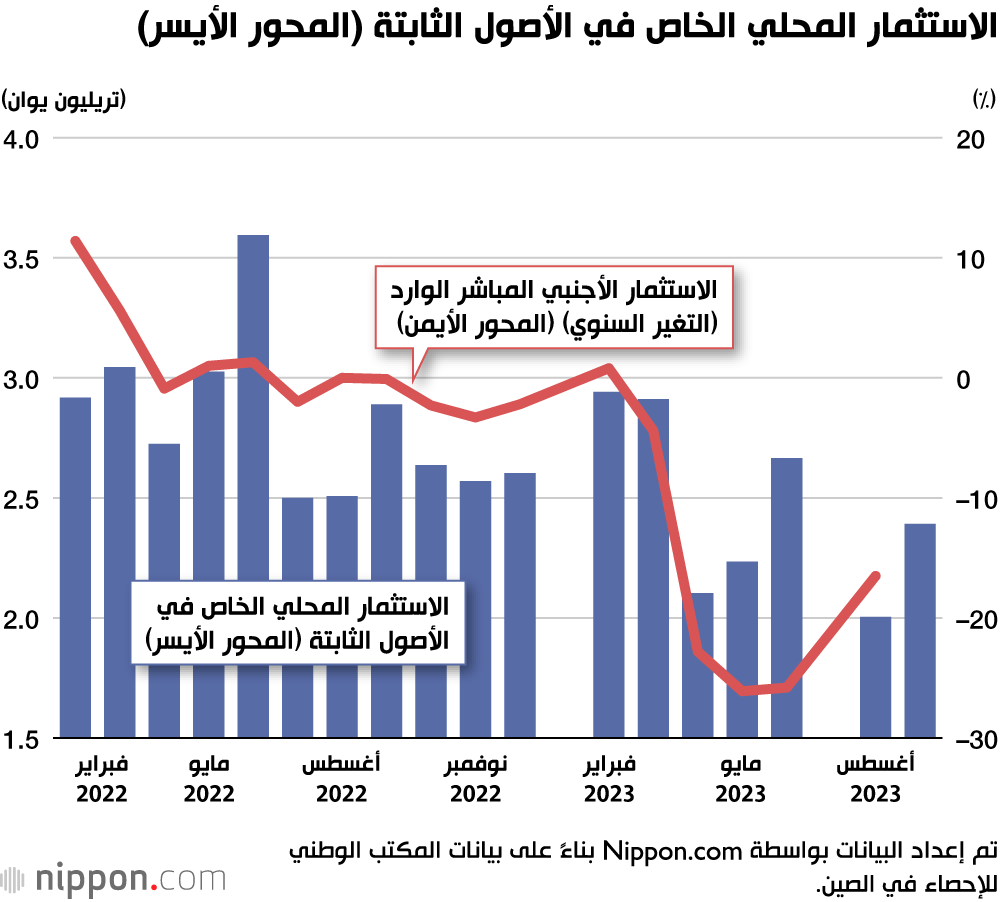

الأول هو الاتجاه الذي لوحظ بين الشركات الخاصة في البر الرئيسي للصين. فمنذ الربع الثاني من عام 2023، امتنعت هذه الشركات عن الاستثمار بسبب المخاوف بشأن المستقبل غير المؤكد للاقتصاد الصيني. وخلال هذه الفترة، كان انتعاش الاستهلاك أقل من التوقعات حتى بعد انتهاء سياسات صفر كورونا، وتفاقم ركود العقارات مع انتشار المخاوف بشأن المطورين العقاريين الكبار.

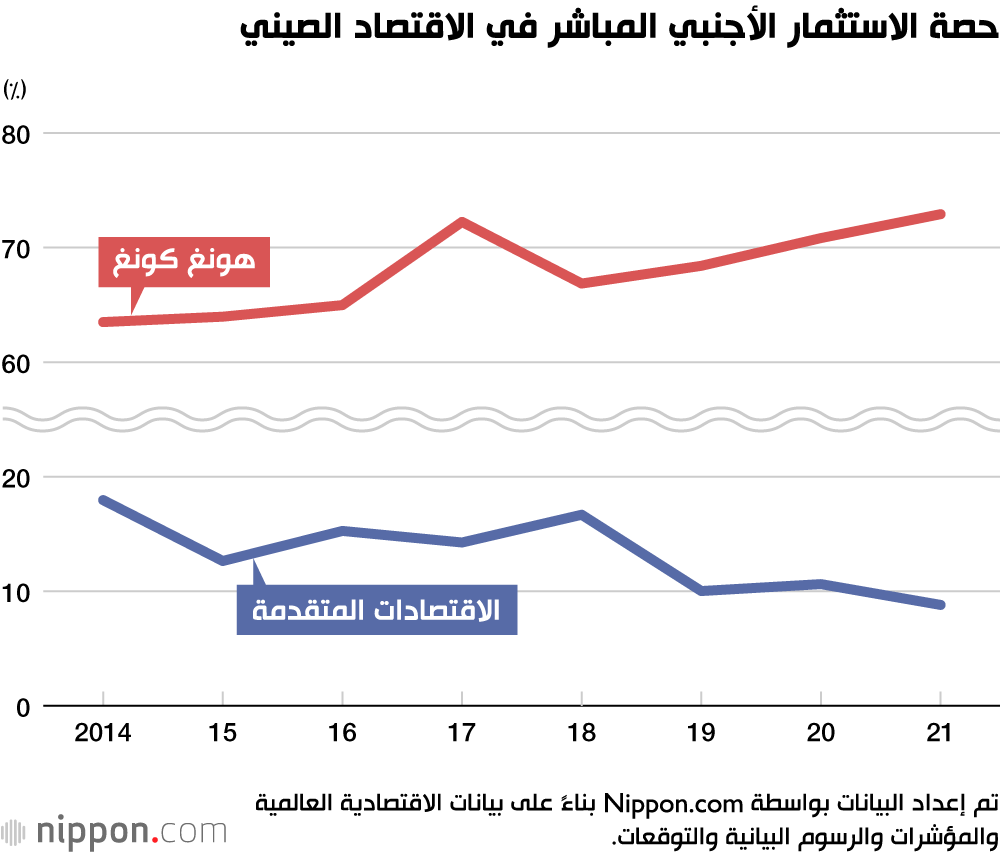

لماذا تهم المشاعر الاقتصادية المحلية الاستثمار الأجنبي المباشر؟ ذلك لأن حوالي ثلاثة أرباع الاستثمار الأجنبي المباشر الذي تتلقاه الصين يأتي من هونغ كونغ، وجزء كبير منه عبارة عن استثمارات ”عائدة“ تقوم بها شركات البر الرئيسي الصينية عبر الإقليم. وهم يفعلون ذلك من أجل الاستفادة من المعاملة التفضيلية الممنوحة للاستثمار الأجنبي المباشر أو لتبسيط إجراءات الموافقة في البر الرئيسي على مبيعات الشركات.

إن دراسة الرسم البياني الذي يقارن بين الاستثمار المحلي في الأصول الثابتة والاستثمار الأجنبي المباشر المحقق تشير إلى وجود ارتباط معين. ففي حين أن السبب الرئيسي لانخفاض الاستثمار الأجنبي المباشر من وجهة نظر ميزان المدفوعات هو المعاملات المالية، فإن انخفاض ”عائد الاستثمار“ يرجع إلى الاستثمارات المادية التي تظهر في إحصاءات وزارة التجارة. ولا شك أن هذا يعكس جانباً واحداً من التغيير الحالي في الاستثمار الأجنبي المباشر في الصين.

الاحتكاك يؤدي إلى تغييرات في هيكل التجارة

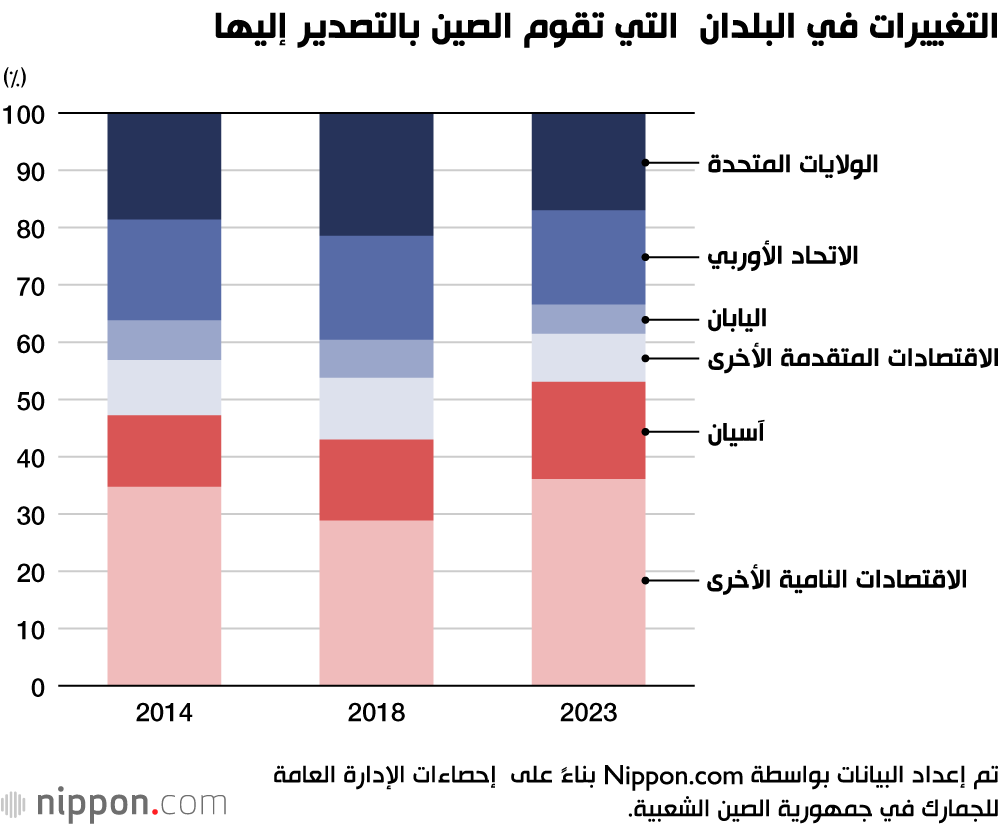

وهناك عامل آخر يتعلق بالصراع بين الولايات المتحدة والصين. ففي السنوات الخمس الماضية، وعلى الرغم من عدم تسجيله بالكامل في الإحصاءات، فقد نقلت الشركات الأجنبية والشركات المحلية عملياتها إما إلى جنوب شرق آسيا أو المكسيك لتجنب زيادات التعريفات الجمركية الأمريكية والتنظيم الأكثر صرامة على الواردات من الصين. وإذا نظرنا إلى هذا الجانب فقط، فسوف يبدو أن الاستثمار الأجنبي المباشر قد انخفض، وأن الصناعات التحويلية في الصين أصبحت فارغة. ويثار هذا النوع من القلق أيضا في الصين.

ومع ذلك، فإن مثل هذه النظرة المحدودة تتجاهل الصورة الأوسع. إن نقل العمليات إلى الخارج يتعلق بشكل أساسي بتجميع السلع النهائية. ويتم استيراد الآلات والمواد والأجزاء الخاصة بهذه المصانع من الصين. بعبارة أخرى، بالتكيف مع البيئة المتغيرة للمنافسة بين الولايات المتحدة والصين، يعمل الاقتصاد الصيني على توسيع سلسلة التوريد الخاصة به في الخارج.

وتعكس إحصاءات التجارة الصينية هذه التغييرات بالفعل. فقد حلت رابطة دول جنوب شرق آسيا محل الاقتصادات المتقدمة في الغرب باعتبارها الوجهة الرئيسية للصادرات الصينية. ويكشف تحليل الصادرات أن حصة السلع النهائية مثل أجهزة الكمبيوتر الشخصية أو الهواتف الذكية، التي يتم تجميعها في الصين والتي لا تتمتع في الواقع بقيمة مضافة عالية، قد تضاءلت، في حين ارتفعت حصة المواد والآلات. وكنتيجة ثانوية للصراع بين الولايات المتحدة والصين، يتعين علينا أن نولي المزيد من الاهتمام على وجه الخصوص لعلاقات التجارة والاستثمار المتوسعة والمتعمقة بسرعة بين الصين ورابطة دول جنوب شرق آسيا.

ومع تغير هيكل التجارة والصناعة في الصين بهذه الطريقة، فمن المتوقع أن يكون لذلك تأثير طويل الأجل على الاستثمار المباشر الأجنبي في الصين والاستثمار الخارجي من جانب الشركات الصينية.

استقطاب الشركات الأجنبية في الصين

في عام 2023، أثار ممثل غرفة التجارة التابعة للاتحاد الأوروبي في الصين ضجة عندما صرح بأنه لم تدخل أي شركة من الاتحاد الأوروبي الصين منذ بداية جائحة كورونا في عام 2020. كما ورد أن 90٪ من استثمارات الاتحاد الأوروبي في الصين في الفترة 2018-2021 تمت من قبل أكبر 10 شركات، مع التركيز على صناعة السيارات في ألمانيا.

هذه الظاهرة ليست مقتصرة على شركات الاتحاد الأوروبي. قبل عقدين من الزمان، تقدمت الشركات الصغيرة والمتوسطة الحجم في اليابان والولايات المتحدة والاتحاد الأوروبي إلى الصين بأعداد كبيرة من أجل خفض التكاليف. لقد تغير هذا الوضع الآن. ارتفعت التكاليف في الصين، وأصبحت الشركات الصينية المحلية أكثر تنافسية. لم تعد العديد من الشركات التابعة الأجنبية مربحة في الصين، والعديد منها تفكر في الانسحاب من البلاد، أو فعلت ذلك بالفعل.

في اليابان والولايات المتحدة وأوروبا، من المرجح أن تكون المواقف تجاه الصين مستقطبة بين الشركات العالمية التي تزيد مبيعاتها السنوية عن 100 مليار دولار والشركات التي تسجل مبيعات أقل (باستثناء الشركات الصغيرة شديدة التنافسية في مجالات محددة).

في الولايات المتحدة، تنشر غرفة التجارة الأميركية تقارير تؤيد الحفاظ على العلاقات التجارية مع الصين وتطويرها. وهنا أيضاً، تشكل الشركات التي تشكل محوراً لمثل هذه الأنشطة عدداً قليلاً من الشركات العالمية الكبرى، مثل شركات أشباه الموصلات، أو الأدوية، أو الطائرات. ومن المعقول أن نتصور أن أحد الأسباب التي دفعت الكونجرس الأميركي إلى اتخاذ موقف متشدد بشكل متزايد تجاه الصين هو أن الغالبية العظمى من الشركات الأميركية أصبحت تنأى بنفسها عن الصين.

وعلى الرغم من الانطباع الذي خلفه انخفاض الاستثمار الأجنبي المباشر بنسبة 80%، فإن دراسة استقصائية أجريت بين الشركات الصينية التابعة للشركات اليابانية تظهر أن عدداً كبيراً منها ردت بأنها تنوي الاستثمار بشكل أكبر في الصين. وتشير هذه النتيجة إلى أن العديد من الشركات الأجنبية التابعة التي بقيت في الصين لا تزال تحقق أرباحاً.

ثلاث صناعات كبرى

إن صناعة السيارات وأشباه الموصلات والتمويل يمكن أن نسميها ثلاث ”صناعات كبرى“ ذات نفوذ والعديد من الشركات الناجحة. ولا تحتاج صناعة السيارات إلى أي تفسير. فبالنسبة لشركات صناعة السيارات في الغرب، تعد الصين، التي بلغت مبيعاتها 30 مليون سيارة في عام 2023، السوق الأكثر أهمية في العالم.

وبينما تعد الصين أقل أهمية بالنسبة لليابان، فإنها تعد أيضًا أكبر سوق لأشباه الموصلات، حيث تمثل 30٪ من الطلب العالمي. ويتم دمج أعداد كبيرة من أشباه الموصلات في منتجات مثل الأجهزة الإلكترونية والأجهزة الكهربائية المنزلية والسيارات وتباع في جميع أنحاء العالم.

إن وضع الصناعة المالية يستحق بعض التفسير. ففي حين حدت الصين من وصول المؤسسات المالية الأجنبية إلى سوقها المالية المحلية، إلا أنها استجابت تدريجيًا منذ عام 2018 لمطالب قوية بتحرير القيود التنظيمية. ولأن هذه كانت فترة عجل فيها الرئيس الأمريكي دونالد ترامب بحرب تجارية مع الصين، فمن المرجح أن يكون هدف بكين هو كسب وول ستريت إلى جانبها.

حتى وقت قريب للغاية، كانت الصين مكانًا جذابًا للغاية لول ستريت. كانت أسعار الفائدة مرتفعة في سوق السندات، وفي سوق الأسهم، كان هناك العديد من الشركات الواعدة ذات التكنولوجيا الفائقة في قطاعات الشبكات والرقمنة والذكاء الاصطناعي. ووسع لاعبو وول ستريت استثماراتهم هناك بكل سرور، وهم يرغبون أيضًا في تقديم خدمات مصرفية خاصة للصينيين الأثرياء.

التغييرات التي طرأت على الشركات الأجنبية الناجحة

إن التغيرات تحدث الآن في هذه الصناعات الثلاث الرائدة. والتغيير الذي شهدته صناعة السيارات هو الظهور السريع للسيارات الكهربائية الصينية. إن شركات صناعة السيارات الأجنبية التي تتخلف عن الصين في التحول إلى السيارات الكهربائية وفي تكنولوجيا الشبكات تفقد حصتها في السوق في الصين، وتبدأ في التنازل عن حصتها في السوق للسيارات الكهربائية الصينية في جنوب شرق آسيا وغيرها من الاقتصادات النامية.

حصة مبيعات السيارات في الصين في عام 2023

- بي واي دي (الصين): حققت مبيعات بلغت 2.71 مليون سيارة، بزيادة نسبتها 50% على أساس سنوي، مع حصة سوقية تبلغ 12.5%.

- فاو فولكس فاغن (ألمانيا): سجلت مبيعات قدرها 1.85 مليون سيارة، بزيادة قدرها 3.8% على أساس سنوي، بحصة سوقية تبلغ 8.5%.

- جيلي للسيارات (الصين): وصلت مبيعاتها إلى 1.41 مليون سيارة، بزيادة نسبتها 14.4% على أساس سنوي، بحصة سوقية تبلغ 6.5%.

- تشانغان للسيارات (الصين): حققت مبيعات قدرها 1.37 مليون سيارة، بزيادة قدرها 7.7% على أساس سنوي، بحصة سوقية تبلغ 6.3%.

- فولكس فاغن سايك (ألمانيا): بلغت مبيعاتها 1.23 مليون سيارة، بانخفاض نسبته 1.0% على أساس سنوي، بحصة سوقية تبلغ 5.6%.

- جي إيه سي تويوتا (اليابان): سجلت مبيعات بلغت 901,000 سيارة، بانخفاض نسبته 7.3% على أساس سنوي، بحصة سوقية تبلغ 4.2%.

- SAIC-GM الولايات المتحدة الأمريكية): حققت مبيعات قدرها 870,000 سيارة، بانخفاض نسبته 16.1% على أساس سنوي، بحصة سوقية تبلغ 4.0%.

- شيري للسيارات (الصين): بلغت مبيعاتها 811,000 سيارة، بزيادة نسبتها 12.9% على أساس سنوي، بحصة سوقية تبلغ 3.7%.

- فاو تويوتا (اليابان): سجلت مبيعات بلغت 802,000 سيارة، بزيادة قدرها 0.3% على أساس سنوي، بحصة سوقية تبلغ 3.7%.

- جريت وول موتور (الصين): حققت مبيعات قدرها 760,000 سيارة، بزيادة طفيفة بلغت 0.2% على أساس سنوي، بحصة سوقية تبلغ 3.5%.

تشير هذه الأرقام إلى استمرار هيمنة الشركات الصينية على سوق السيارات العالمي، مع استمرار نمو مبيعاتها وزيادة حصصها السوقية، بينما شهدت بعض الشركات الدولية انخفاضًا في المبيعات وحصتها في السوق.

المصدر: AskCI Consulting

من البديهي أن التغيرات التي تحدث في صناعة أشباه الموصلات تنبع من الصراع بين الولايات المتحدة والصين والمخاوف المتزايدة بشأن الأمن الاقتصادي. تريد شركات أشباه الموصلات الأجنبية البيع وتريد الصين شراء هذه المكونات، لكن تنظيمات حكومات الغرب تمنع مثل هذه المبيعات. ويزداد نطاق المبيعات المحظورة الذي كان من المفترض أن يكون محدودًا بشكل ضيق (المعروف باسم ”الفناء الصغير“) تدريجيًا، مما يزيد من صعوبة الصادرات والاستثمارات.

علاوة على ذلك، تسعى الحكومة الصينية لإنهاء اعتمادها على أشباه الموصلات الأجنبية من خلال تعزيز وتقوية صناعتها المحلية. توعز للمستخدمين المحليين في الصناعات مثل السيارات أو الإلكترونيات باستخدام أشباه الموصلات المحلية بشكل أكبر وتقليل الاعتماد على الشركات المصنعة الأجنبية. قد يواجه اللاعبون الأجانب خطر فقدان حصة كبيرة في أكبر سوق في العالم.

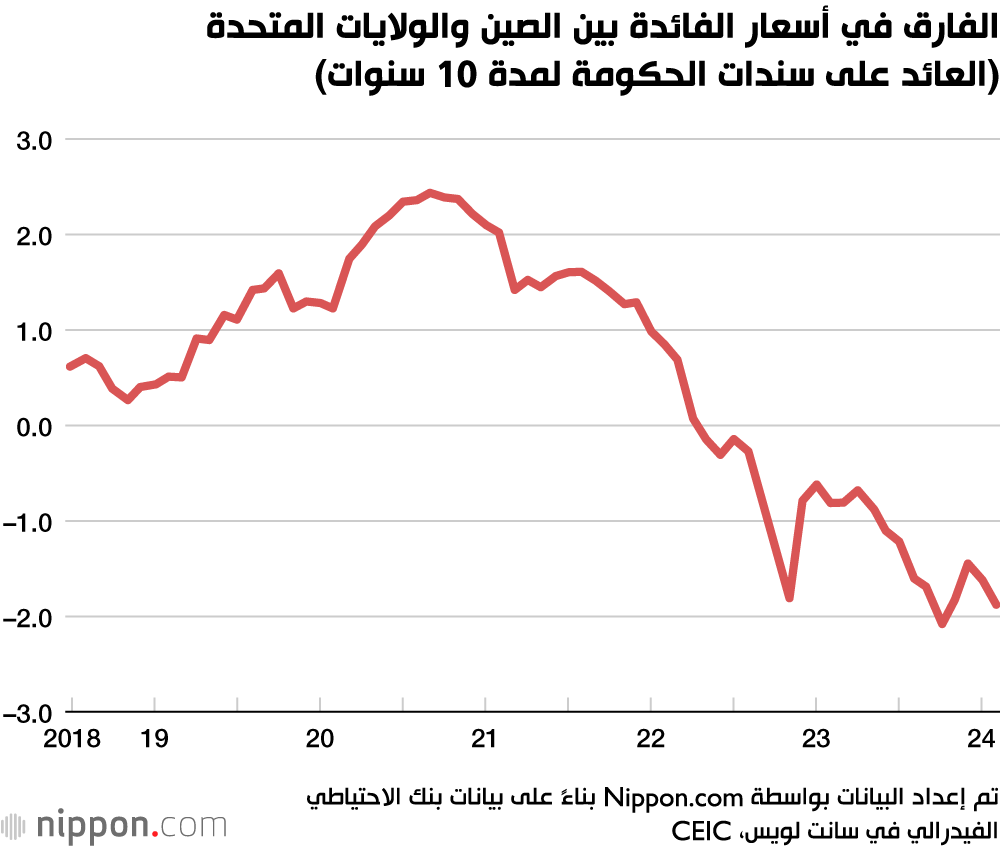

من ناحية أخرى، تغيرت صناعة التمويل بشكل كبير خلال عقد من الزمن. عندما خففت الصين من تنظيماتها قبل خمس سنوات، كانت عائدات السندات الحكومية الصينية لمدة 10 سنوات أعلى بنقطتين مئويتين من سندات الخزانة الأمريكية، مما جعلها هدفًا استثماريًا جذابًا. في المقابل، فإن عائدات سندات الخزانة الأمريكية أعلى بنقطتين مئويتين في الوقت الحاضر. ومع ذلك، فإن سوق الأسهم الصينية، التي كانت موطنًا للعديد من الاختيارات الجذابة، قد تباطأت بسبب حملة إدارة شي ضد الشركات الخاصة مثل ”علي بابا“ والصراع التقني الصيني-الأمريكي.

إن مصير الشركات الأجنبية التابعة في الصناعات الثلاث الرئيسية له أهمية كبيرة نظراً لموقعها على رأس منظومات الاستثمار الأجنبي المباشر. فإذا أخذنا صناعة السيارات كمثال، ففي ظل شركات التجميع الأجنبية من الدرجة الأولى، لا توجد فقط شركات موردة للأجزاء، بل وأيضاً شركات تابعة للبنوك الأجنبية، وبيوت التجارة، وشركات الاستشارات في المستويات الأدنى. وإذا تراجعت الشركات من الدرجة الأولى، فسوف تجد الشركات في المستويات الأدنى صعوبة في البقاء بشكل مستقل. ونتيجة لهذا، فإن النظام البيئي بأكمله الذي بنته الشركات الصينية التابعة للشركات الأجنبية سوف يتراجع، مما يثير المخاوف من أن العلاقات الاقتصادية بين الصين والغرب سوف تذبل أكثر.

في الوقت الحالي، أصبح قانون مكافحة التجسس الصيني عقبة أخرى أمام الشركات الأجنبية التابعة التي تمارس أعمالها في الصين. ومع ذلك، من المرجح أن يكون لاتجاه الصناعات الثلاث الرئيسية في الصين تأثير هيكلي وعميق أكبر في الأمد المتوسط إلى الطويل.

(نُشر في الأصل باللغة اليابانية، الترجمة من الإنكليزية. صورة العنوان: شركة BYD، الشركة الرائدة في مجال السيارات الكهربائية في الصين، تعرض موديلاتها الجديدة في معرض بكين الدولي للسيارات. الشركات الأجنبية التي تأخرت في التحول إلى السيارات الكهربائية تفقد حصتها في السوق في الصين. © جيجي برس)

الصين العلاقات اليابانية الأمريكية اقتصاد العلاقات الصينية اليابانية تجارة